मौद्रिक नीतिबारे धेरैले बुझिसक्नु भएको छ । केहीले नबुझेको जस्तो गर्नुभएको छ । नीति ल्याउँदै भनेका थियौं कि हाम्रो ध्यान कोभिडको दोस्रो वर्षमा छ । अर्थतन्त्रमा अझै पनि कति चुनौतीहरु छन् । गत वर्षको लकडाउनभन्दा अहिलेको वर्षको परिस्थिती धेरै फरक तथा सुधारिएको हो ।

हामीले प्रत्यक्ष रुपमा बैंकहरुको तथ्यांक हेर्ने हो । बैंकहरुले ग्राहकको तथ्यांक अवस्था, ग्राहकले माग गर्ने कर्जा, उनीहरुले कति काम गरेका छन्, कति भुक्तानी गरेका छन् र कति बचत गरेका छन् । ती सबै विवरण बैंकले राष्ट्र बैंकमा तथ्यांक पठाउँछन् । त्यो तथ्यांक हेर्दा गत सालकोभन्दा अहिले कोभिडको बीचमा भएपनि धेरै फरक छ । केही क्षेत्र बाहेक गत वर्षसँग तुलनानै गर्न सकिन्दैन ।

यो हुँदा हुँदै पनि हामी कोभिडको बीचमा भएको, कोभिडको दास्रो लहर रहिरहेको कारणले गर्दा हाम्रो पहिलो प्राथमिकता कोभिड प्रभावित अर्थतन्त्रका क्षेत्रहरुलाई कसरी रिकभरी गर्न सकिन्छ भन्ने हिसाबले मौद्रिक नीतिले गर्न सक्ने सहयोग गरेको छ ।

मौद्रिक नीतिका आफ्ना सीमाहरु छन् । कतिपयले राज्यले सुवधिा जस्तो मौद्रिक नीतिले दिने सुविधा सोच्छन् । मौद्रिक नीतिको आफ्नै सीमाहरु छन् । मौद्रिक नीतिले दिनसक्ने सुविधाहरु दिने प्रयास गरेका छौं ।

पहिलो प्राथमिकतामा कोभिडले असर पारेको अर्थतन्त्रलाई थप चलायमान कसरी गर्न सकिन्छ र रिकभरी कसरी गराउन सकिन्छ भन्ने हो ।

यो वर्षको माौद्रिक नीति गत वर्षमा जस्तो ब्ल्यान्केटमा भन्दा बढी असर परेको क्षेत्रलाई बढी सुविधा दिन खोजिएको छ । त्यो सुविधा दिँदा राष्ट्र बैंक आफैंले ब्ल्यान्केट सुविधा नदिएर बैंकलाई नै दिन भनिएको छ ।

गत वर्ष सबैलाई २ प्रतिशत र १० प्रतिशत ब्याजदर घटाउन भनका थियौं । अहिले खासमा असरै परेका उद्योगलाई के गर्न सकिन्छ, कस्तो औजार प्रयोग गर्न सकिन्छ भने छुट्याएर ल्याइरहेका छौँ । त्यो दिँदा राष्ट्र बैंकलाई भन्दा बैंकहरुलाई थाहा हुन्छ । आफ्नो ग्राहक कुन कस्तो स्थितिमा छ भन्ने बैंकलाई नै बढी थाहा हुन्छ ।

ग्राहक डुब्दा बैंकको पनि एनपीएल बढ्छ । ऋणीको सही पहिचान बैंकले नै गर्न सक्छ भनेर यसपालीको अधिकांश सहुलियत दिने जिम्मेवारी बैंकलाई छोडेका छौँ । बैंकले नै मुल्यांकन गरेर मर्का परेकोलाई सहुलियत दिनसक्छ ।

बैंकलाई नै जिम्मेवारी दिँदा स्वविवेकमा आफुखुसी गर्ने हुन्छ भन्ने आशंका पनि छ । यस्तो शंका जहिले गर्न सकिन्छ । सिस्टममा रहेर नीति निर्देशन गर्दै सहुलियत दिनुपर्छ । त्यसैले हामीले बैंकिङ सिस्टम मुल्यांकनमा बैंकरहरुलाई नै ल्याउन खोजेको छौँ ।

बैंकहरु नै सही मूल्यांनकर्ता भएको हुँदा अधिकार बैंकलाई नै दिइएको हो । कसैलाई मर्का परेमा राष्ट्र बैंकको गुनासो पोर्टलमार्फत गुनासो राख्न सकिन्छ ।

मौद्रिक नीति साना तथा घरेलु व्यवसाय केन्द्रित छ । पहुँच नभएका साना व्यवसायीलाई सहुलियत तथा प्रोत्साहन दिने अभिप्रायले १ करोड रुपैयाँसम्मको व्यवसायकि कर्जामा आधार दरमा २ प्रतिशतभन्दा बढी प्रिमियम नलिन भनेका छौं । साना, कमजोर तथा पहुँच नहुनेलाई यहाँभन्दा राम्रो व्यवस्था गर्ने ठाँउ कमै होला । बैंकहरुले पनि यो कार्यान्वयन गर्न धेरै गाह्रो भएपनि यसलाई स्वागत गर्नुभएको छ ।

बैंकहरुलाई सो व्यवस्थाले कहाँ गाह्रो तथा समस्या हुन्छ त्यो राष्ट्र बैंकले महशुस गरेको छ । तर यसमा सानालाई भनेको हुँदा बोल्न मिल्दैन । ठुलालाई हामीले आफैं चार्ज गर्नुस् भनेको छौँ । तर ठुलालाई बैंकहरुले सक्नुहुन्न । बेसरेट ७ छ भनेपनि ८ भन्नु बैंकहरुले सक्दैनन् । ठुला ऋणीको बार्गेनिङ पावर हुन्छ ।

नसक्नेलाई हामीले बचाउन खोजेका हौँ । यो प्रोभिजन यो वर्षको निकै सुन्दर प्रोभिजन हो । भविष्यमा पनि धेरै राम्रो प्रभाव पार्ने नीति हो । नेपालको अर्थतन्त्रलाई सही दिशामा लैजान यसको ठुलो महत्व हुन्छ ।

संक्रमण र संकटको बीचमा हामीले रिर्फम पनि निरन्तर हुनुपर्छ । रिफर्म गरिराख्दा अहिलेकाही अप्ठ्यारो पनि पर्न सक्छ । शून्यबाट सुरु गर्न सजिलो हुन्छ तर बिग्रिएको कुरालाई सुर्धान गाह्रो हुन्छ । अहिलेको स्थिति त्यस्तै हो । चाहे त्यो सीसीडी पछि सीडी रेसियोको विषय हुन्, हामीले सिस्टममा रिर्फम पनि सँगै लैजान खोजेका छौँ ।

सुधार गर्दा केही ट्रान्जिसनल अप्ठ्यारा छन्, त्यो सबैले उठाएका हौं । ती कुरालाई हामीले समायोजन गर्दै जान खोजेको छौँ । सिद्धान्त जे हुनु पर्ने थियो त्यसलाई नटेकेर सक्रमणकालिन व्यवस्थाको रुपमा अन्य केही व्यवस्थाहरु पनि राखेका छौं । जसले गर्दा हामीलाई ट्रान्जिसन ह्यान्डल गर्न सजिलो होस् । यही परिवेश भित्र बसेर राष्ट्र बैंकले मौद्रिक नीति ल्याएको छ ।

यीनै ओरियन्टेसनभित्र रहेर राष्ट्र बैंकले मौद्रिक नीति ल्याएको हो ।

केही प्रश्न उठेका छन् । सुरुमा कुरा गरौं, सेयर धितो कर्जाको ।

यदी कोही कसैले आफ्नो नियमित व्यवसायका लागि सेयर धितोमा राख्न चाहन्छ भने त्यसमा ४ वा १२ करोड लिमिटको अर्थ छैन ।

तर, रिसाइकलले समस्या सिर्जना गर्छ । ४ करोडको सेयर बैंकमा राखेर २ करोड ८० लाख लोन लिने, त्यसबाट २ करोड ८० लाखकै सेयर किनेर पुनः सेयर बैंकमा धितोमा राख्ने । फेरि, त्यसको ७० प्रतिशत कर्जा लिने र उक्त कर्जाको सेयर किनेर पुनः बैंकमा राखी कर्जा लिने किसिमको ‘रिसाकलको प्रवृत्ती’ ठीक छैन भनेर लिमिट राखेको हो ।

लिमिट पनि निकै बढी छ । सेयर धितो कर्जा (मार्जिन लेन्डिङ)मा क्याप लगाउँदै एक व्यक्ति वा संस्थाले एउटा वित्तीय संस्थाबाट ४ करोड र सबैबाट अधिकतम १२ करोडमा कर्जा लिन पाउने व्यवस्था गरेका हौं ।

आयात गरेर चलाउने अर्थतन्त्रको वित्तीय संस्थाको स्रोत सिमित व्यक्तिको हातमा जिम्मा दिने हो भने आफूले पनि अर्थतन्त्रलाई थप कमजोर बनाउन सहयोग गरेको ठहर्छ । यो सुधारको अर्को प्रक्रिया हो, यस्ता रिफर्मलाई तपाईंहरुले सहयोग गर्नुपर्छ ।

अर्कातर्फ ४ करोड थोरै भयो भन्ने सुनिन्छ । तपाईंहरुमध्ये कसैले ४ करोड रुपैयाँ लोन लिनु भएको छ ? छैन । अनि, किन सानो भयो ? कसलाई सानो लाग्यो ? करोड भनेको सानो हो ? तपाईं १५ लाख रुपैयाँ लोन लिन जानुस्, सजिलै पाउनुहुन्छ ? कति कागज चाहिन्छ ? कति फर्मालिटी पुरा गर्नुपर्छ ?

बैंकहरुलाई सेयर धितोमा राखेर कर्जा दिन दबाब परिसकेको थियो । कर्जा माग्दै बैंकमा आउँछन्, कर्जा माग्छन् । २५ करोड, ५० करोड माग्छन् । राष्ट्र बैंकको यो निर्देशनले बैंकहरुलाई पनि सजिलो भएको होला ।

कमलेश जीका लागि ४ करोड थोरै हुन सक्छ । सीएनआई, एफएनसीसीआईका साथीहरुले ४ करोड थोरै भन्नु स्वभाविक हो । नेता बन्ने भोट बैंकको कुरा त गर्दिनै पर्यो ।

कोभिडको असर उत्पादनमा मात्र होइन, इन्जिनियर, वकिलहरुको समेत व्यवसाय बन्द भएको छ । आफ्ना कर्मचारीले जागरि छाडेका छन् । मिडियामा पनि उस्तै समस्या छ । कति पय मिडियाले पुनकर्जा पनि लिनुभयो । कतिलाई बच्नै गाह्रो भएको छ ।

सहुलितको कर्जा सेवा व्यवसायले पनि पाउनु महत्वपूर्ण हो । हामीले अन्तक्र्रिया गरिरहँदा यस्तो फिडब्याक पाएका छौं । इन्जिनियर, वकिल, पत्रकार समेतले यस्तो सुझाव दिनु भएको छ ।

आधार दरमा २ प्रतिशत थपेर ब्याजदर तोक्ने व्यवस्था कतिपय नीतिसँग बाझेन ? भन्ने प्रश्न पनि छ । पक्कै पनि कन्ट्राडिक्टरी हुँदैन ।

आधारमा २ प्रतिशत प्रिमियम १ करोड भन्दा सानो कर्जा लिनेका लागि हो । देशभर १६ लाख ८२ हजार कुल ऋणी छन् । ती मध्ये ४७ हजार ऋणीले १ करोड भन्दा बढी कर्जा लिएका छन् ।

भर्खरै प्रकाशित व्याजदरअनुसार ५/६ प्रतिशत प्रिमियम थपिएको छ ।

कस्ट अफ फन्ड र बेसरेटको फरक २ प्रतिशत छ । अहिलेको स्प्रेड दर ३.६ प्रतिशत भएको बैंकर संघको दाबी छ । कस्ट अफ फन्ड र बेसरेटको फरक मा २ जोड्दा ४ प्रतिशत प्रिमियम यत्तिकै हुन्छ ।

अहिलेको प्राक्टिकल स्प्रेडभन्दा बैंकमा चलेको स्प्रेड कम भएन । यी सबै हिसाब गरेर व्यवस्था गरेका हौं ।

यो व्यवस्थाको चाप साना कर्जा दिने बैंकहरुलाई पर्ने छ । जो ग्रासरुटमा बढी पुगेका छन् । उनीहरुलाई गाह्रो पर्छ ।

ठूलो लोन दिनले सानो स्क्रु चलाउँदा राम्रै लाभ होला । सानो लोन दिनेलाई प्रेसर छ, त्यो हामीलाई थाह छ ।

तर, बैंकलाई अप्ठेरै हुने काम हाम्रो नीतिले पार्दैन । यो नोबेल पोलिसी हो । यसले जे गर्छ राम्रै गर्छ । यसबाट बैंकहरु साना प्रकृतिका कर्जा दिन निरुत्साहित हुनुपर्ने पनि देख्दिनँ ।

गत सालको तथ्यांक हेर्दा महिलालाई मात्रै ५५ हजार वटा कर्जा थपिएको रहेछ ।

सीसीडी खारेज भएर सीडी रेसियो लागु गर्दा बजारमा असर पार्ने गरी, बजारलाई संकुचन पो गराउँछ, कर्जा दिने क्षमता घटाउँछ भन्ने प्रसंग पनि आयो । हाम्रो हिसाब के हो त ? हामीले पुनकर्जा, सापटी, पनि सीडीमा राखेका छौं । कर्जा क्षमतामा असर पर्दैन भन्ने हिसाब हामीले बैंकहरुलाई बुझाएका छौं ।

तर, सबै बैंक एउटै आधारमा छैनन् । केही बैंक लिक्विडिटी स्ट्रेसमा बसेर काम गर्ने गरेका छन् । कतिपय सहज स्थितिमा रहेका काम गर्ने पनि छन् ।

अर्को टेन्डिेन्सी के छ भने बैंकहरु सहजतामा काम गर्ने गरेका छन् बैंकिङ प्रेसरमा थेग्ने गरेका छेनन् ।

आजको दिनमा ३३ अर्ब अधिक तरलता छ । तर, बजारमा तरलता अभाव छ भन्ने सन्देश जान्छ । बीचबीचमा कतिको तलरता पुग्दैन, त्यो मिलाउने एसएलएफ लिनुहुन्छ , ओभरनाइट लिनुहुन्छ । यो नियमित प्रवृति भयो ।

दिइएको प्यारामिटरका आधारमा जति तरलता चाहिने हो त्यो भन्दा ३३ अर्ब बढी हुँदा पनि बजारमा तरलता टाइट छ भन्ने हल्ला चल्छ ।

उता अर्को तथ्यांक हेर्ने हो भने १ महिनामै डेढ २ खर्बको आयात भएको छ । अब लोन जति सबै इम्पोर्ट फाइनान्सिङ नै पो हुने हो कि जस्तो भइसक्यो ।

सीसीडी हामीले अस्वाभाविक स्थितिमा ल्याएका थियौं । जुन बेला धेरै संस्थाले इजाजत पाए, पुँजीबाट पनि कर्जा दिने व्यवस्था राष्ट्र बैंकले मिलाएको हो । अहिले त बैंकहरु पनि परिपक्व भइसके, कर्जा दिन पुँजी चाहिँदैन ।

प्राविधिक रुपमा जसरी जानुपर्ने हो, त्यो अवलम्बन गर्न सीसीडी खारेज गरेका हौं । अहिले डिनोमिनेटरमा सापटी, इन्टरनेसल बरोइङ, पुनकर्जा पनि जोडिएको छ । यी कुरा विस्तारै हट्दै जान्छ । दीर्घकालमा शुद्ध सीडीको हिसाब हुन्छ । सही बैंकिङ हुन्छ ।

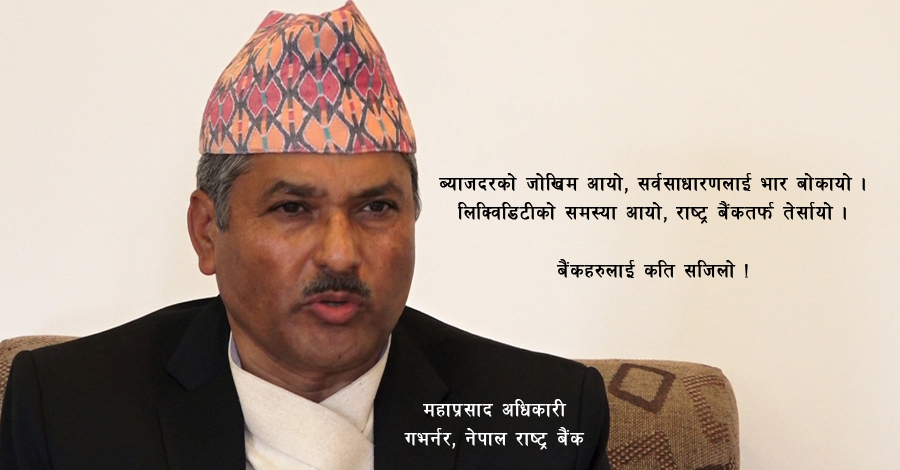

बैंकरले रिस्क म्यानेज गर्ने हो । अहिले कम म्यानेज गर्नुपरेको छ । ब्याजदरको जोखिम आयो, सर्वसाधारणलाई भिडायो । लिक्विडिटीको समस्या आयो, राष्ट्र बैंक तिर तेर्सायो । यो कुराबाट बाहिर निस्किनु परो । रियल बैंकिङ गर्नुपर्यो नि ।

हामी हाम्रा नीतिप्रति पूर्ण सन्तुष्ट छौं । जे जति उपलब्धि भएको छ, तिनलाई निरन्तर अघि लैजान सक्यौं भने राम्रो हुन्छ ।

निर्यातका बारेमा मौद्रिक नीति धेरै बोलेन भन्ने गुनासो पनि छ । सरकारले धेरै काम गरेकै छ । निर्यात प्रोत्साहन तथा पुनकर्जामा राष्ट्र बैंकले हदैसम्म सहज व्यवस्था गरेको छ । यस्तोमा मौद्रिक नीति नबोल्नुको अर्थ हाम्रो प्राथमिकतामा नपरेको भनेर बुझ्न मिल्दैन ।

केन्द्रिय बैंकरले हेरेर भन्ने हो भने अहिलेको तथ्यांकले हेर्दा संकुचित नीतिको आवश्यकता थियो, मौद्रिक नीति ल्याउँदा विस्तारकारी भयो ।

आ–आफ्नो नजरबाट हेर्ने कुरा हो । हाम्रो चुनौती कोभिडले बिगारेको अर्थतन्त्र कसरी टिकाइराख्ने भन्ने छ । यसको चाप बैंकको खराब कर्जा, बैंकको स्थायित्व तथा वित्त क्षेत्रको स्थायित्वमा पर्ने छ ।

गत आवको तथ्य हेर्ने हो भने शोधनान्तर स्थितिमा खर्बौं घाटा भयो । असारमा नाममात्रको बचत छ ।

साउनमा डेढ २ खर्बको आयात भएको छ । यो सबै नजरबाट हेर्दा मौद्रिक नीतिले सबै नीति अबलम्बन गरेको छ । यहाँभन्दा राम्रो गर्ने स्थिति थिएन ।

ब्याज स्थिर कहिल्यै हुँदैन । हाम्रो अभिप्राय कर्जाको ब्याजदर १ अंकको होस् । बचतकर्ताले पाउने ब्याजदर मुद्रास्फीतिभन्दा बढी होस् भन्ने चाहना हो ।

गतसाल वर्षैभर हाम्रो लक्ष्यअनुरुप रह्यो । १२–१३ प्रतिशत पुगेको कर्जाको ब्याजदर साढे ८ प्रतिशतमा झार्न सकेका छौं । बैंकिङ प्रणालीले दिएको सबैभन्दा ठूलो बेनिफिट यही हो ।

सिस्टम आफैंले ब्याजदर घटाएर १० प्रतिशतभन्दा तल ओर्लिनु ठूलो कुरा हो ।

ब्याजदर तलमाथि हुन्छ । तर, समग्रमा नीतिले कसरी सहजीकरण गरिदिन्छ, कुन दिशामा गइरहेको छ त्यो महत्वपूर्ण कुरा हो । अनावश्यक वस्तुको आयात मात्र नगरिदिने हो भने हामी ठाउँमा रहन्छ । हाम्रो जे छ, सबै आयातमा खर्च भएको छ ।

(गभर्नर अधिकारीले नेपाल आर्थिक पत्रकार संघ ‘नाफिज’ ले आयोजना गरेको अन्तर्क्रियामा व्यक्त गरेको मन्तव्य)

प्रतिक्रिया दिनुहोस्